“有宝家庭”的减税红利落地了!

日前,《国务院关于设立3岁以下婴幼儿照护个人所得税专项附加扣除的通知》正式发布。有3岁以下婴幼儿的纳税人,可以从今年1月1日起享受新的个税专项附加扣除,标准是每孩每月1000元定额。符合条件的纳税人在个税APP上填报了信息后,在下次发工资时就可以享受到这项扣除,少缴一笔税!截至3月29日12时,全国已有超过100万纳税人完成了该项填报。

这笔钱具体是怎么进行扣除的呢?

个人所得税专项附加扣除,是落实新修订的个人所得税法的配套措施之一,目的在于更好地兼顾纳税人的收入水平和负担能力,使税制更趋于公平合理。

此前,个人所得税专项附加扣除有六项,分别是子女教育、继续教育、大病医疗、住房贷款利息、住房租金和赡养老人。此次新增的“3岁以下婴幼儿照护”是第七项。

七项个人所得税专项附加扣除均有相应的扣除条件和扣除标准。符合相应条件的纳税人,就可以按照标准,在计算应纳税所得额时进行扣除。

能让“宝爸”“宝妈”少缴多少税?

回答这个问题前,首先要知道,个人所得税是怎么计算出来的。

有一个公式要记牢:应纳个税=应纳税所得额×适用税率-速算扣除数

我们的工资薪金、劳务报酬、稿酬、特许权使用费,称为“综合所得”,适用3%至45%的七级超额累进税率。

但“综合所得”的收入总额,并不等于应纳税所得额。应纳税所得额要在收入总额的基础上,减去免征额(5000元/月×12=6万元/年)、专项扣除(个人负担的三险一金)、专项附加扣除、依法确定的其他扣除等。

应纳税所得额越少,适用税率越低,应纳个税也越少。

由此可以看出,包括专项附加扣除在内的这些扣除额度,均可减少个税税基,从而减轻个税负担。

3岁以下婴幼儿照护费用纳入个税专项附加扣除后,“有宝家庭”可以少缴多少税?我们举个例子算一算:

小李和小赵是一对结婚十年的夫妻。两人都是独生子女,双方父母均已超过60岁。夫妻俩结婚后买入首套房,目前一起还贷款。婚后两年,生下“大宝”,目前正就读小学二年级。2021年10月,“二宝”出生。

“宝爸”小李每月月薪22000元(已减去三险一金扣除项);“宝妈”小赵每月月薪10000元(已减去三险一金扣除项)。

两人刚刚完成了2021年度个税汇算清缴。按照李赵家庭的情况,可以享受子女教育、住房贷款、赡养老人三项个税专项扣除。经夫妻俩商定,子女教育、住房贷款由小李扣除。即,

小李2021年应纳税所得额=22000×12-60000-1000×12-1000×12-2000×12=156000

应纳个税=156000×20%-16920=14280元

小赵2021年应纳税所得额=10000×12-60000-2000×12=36000

应纳个税=36000×3%=1080元

李赵家庭共需缴纳个税:14280+1080=15360元

3岁以下婴幼儿照护费用纳入个税专项附加扣除后,由于小李和小赵的二胎未满3岁,符合享受条件,因此若假设两人2022年综合所得不变的前提下,李赵家庭可以享受子女教育、住房贷款、赡养老人、3岁以下婴幼儿照护共四项个税专项扣除。经夫妻俩商定,子女教育、住房贷款、3岁以下婴幼儿照护由小李扣除。即,

小李2022年应纳税所得额=22000×12-60000-1000×12-1000×12-2000×12-1000×12=144000

应纳个税=144000×10%-2520=11880元

小赵2022年应纳税所得额=10000×12-60000-2000×12=36000

应纳个税=36000×3%=1080元

李赵家庭共需缴纳个税:11880+1080=12960元

相比之下,李赵家庭全年可以少缴个税15360-12960=2400元

什么时候可以开始少缴这笔税?

有3岁以下婴幼儿的纳税人,可以从今年1月1日起享受新的专项附加扣除。目前,专扣填报系统功能已完成升级,符合条件的纳税人可以通过手机个人所得税APP填报3岁以下婴幼儿照护专项附加扣除,既可以在单位每月发工资的时候享受,也可以在次年个税年度汇算时一并享受。

3岁以下婴幼儿照护专项附加扣除自今年1月1日实施,现在已经是3月底了,因此不少纳税人关心:如何补充享受之前月份的专项附加扣除?对此,税务部门表示,今年前几个月没有享受到的扣除,可以在以后月份发工资时一次性补充扣除。

举个例子,如果纳税人的子女在2021年10月出生,自2022年1月1日起纳税人即符合专项附加扣除享受条件。纳税人4月将婴幼儿信息提供给任职受雇单位,单位在发放4月工资时即可为纳税人申报1月至4月累计4000元的专项附加扣除;如果纳税人的子女在2022年2月出生,自2022年2月起纳税人即符合专项附加扣除享受条件,单位在发放4月工资时可为纳税人申报2月至4月累计3000元的专项附加扣除。

纳税人享受3岁以下婴幼儿照护专项附加扣除,可以直接在个人所得税APP上按照引导填报,也可以填写纸质的《信息报告表》,填报内容包括配偶及子女的姓名、身份证件类型(如身份证、子女出生医学证明等)及号码以及本人与配偶之间扣除分配比例等信息。与其他六项专项附加扣除一样,3岁以下婴幼儿照护专项附加扣除实行“申报即可享受、资料留存备查”的服务管理模式,申报时不用向税务机关报送资料,留存备查即可。

税务部门需要提醒,3岁以下婴幼儿照护专项附加扣除政策自2022年起实施,因此目前正在进行的2021年度汇算中不能填报该项扣除。同时,建议纳税人选择自己合适的时间准确填报,无需在近几日赶着填报。不方便自行填报的纳税人也可以将有关信息提交给任职单位代为填报。

填报“五步走”

第一步:进入申报页面

纳税人登录手机个人所得税APP后,可通过“首页—常用业务—专项附加扣除填报”或“办税—专项附加扣除填报”进入专项附加扣除填报界面,并选择“婴幼儿照护费用”专项附加扣除。

第一步,进入申报界面。

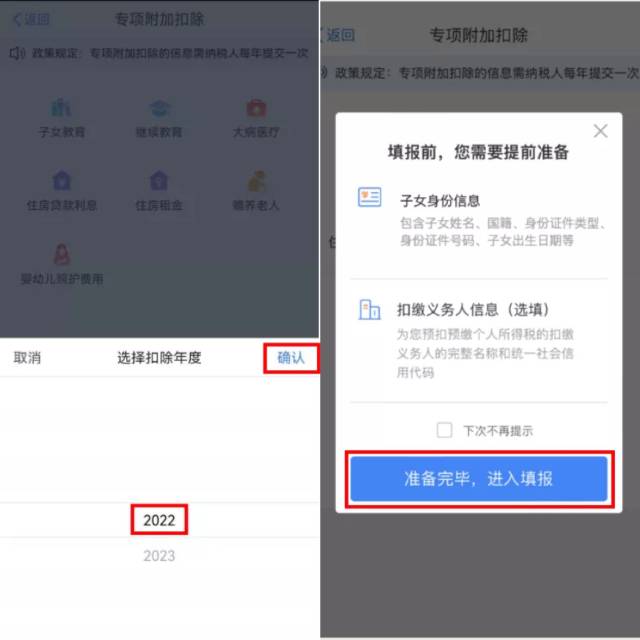

第二步:选择扣除年度

进入申报界面后,“选择扣除年度”设为2022年,点击“确认”后,系统会提示需要提前准备的资料,纳税人仔细阅读后,点击“准备完毕,进入填报”。

第二步,选择扣除年度。

第三步:填写扣除信息

在“基本信息”界面,纳税人录入电子邮箱、联系地址(如之前填写过个人信息或申报过专项附加扣除,则会自动填入,纳税人可以根据实际情况修改)。填写完成后,点击“下一步”进入“子女信息”界面。在“选择子女”项目处点击“请选择”进入“选择子女”界面。

若纳税人之前未填写子女信息,可点击底部“添加子女信息”进入添加界面,并填写“他(她)是我的”、证件类型、证件号、姓名、国籍(地区)、出生日期,点击“保存”后回到“选择子女”界面,即可看到新添加的子女信息。

第三步,填写扣除信息。

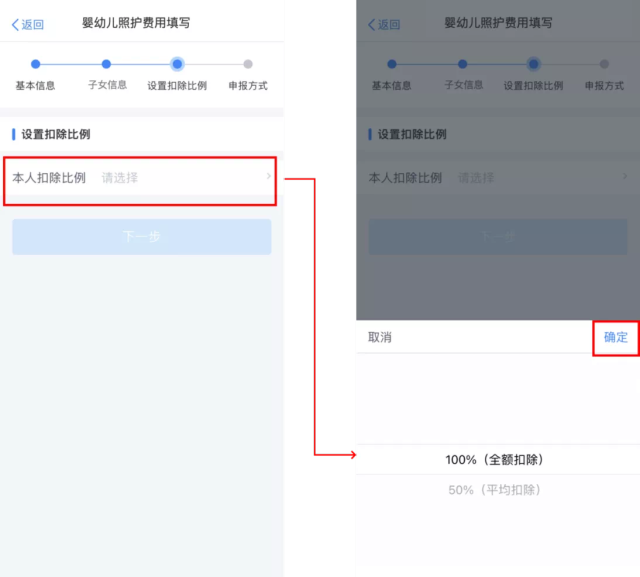

第四步:设置扣除比例

完成子女信息填写后,纳税人根据实际情况在“本人扣除比例”中选择100%(全额扣除)或50%(平均扣除)其中一种。选择完成并确定后,点击“下一步”。

第四步,设置扣除比例。

第五步:选择申报方式

设置扣除比例后,进入“申报方式”界面,纳税人可根据实际情况选择“通过扣缴义务人申报”或“综合所得年度自行申报”任意一种方式。如果纳税人需要在每月发放工资薪金时享受专项附加扣除,需要选择“通过扣缴义务人申报”,并核实扣缴义务人信息是否准确。选择完成后,点击“提交”,即完成3岁以下婴幼儿照护专项附加扣除填报流程,系统将弹出“专项附加扣除信息已提交”的提示。纳税人可以点击“查看填报记录”查看已经申报的专项附加扣除信息。

第五步,选择申报方式。

还有这些你可能关心的问题

1. 3岁以下婴幼儿照护专项附加扣除由谁来扣除?

答:该项政策的扣除主体是3岁以下婴幼儿的监护人,包括生父母、继父母、养父母,父母之外的其他人担任未成年人的监护人的,可以比照执行。

2. 不是亲生父母可以享受3岁以下婴幼儿照护专项附加扣除政策吗?

答:可以,但其必须是担任3岁以下婴幼儿监护人的人员。

3. 婴幼儿子女的范围包括哪些?

答:婴幼儿子女包括婚生子女、非婚生子女、养子女、继子女等受到本人监护的3岁以下婴幼儿。

4. 在国外出生的婴幼儿,其父母可以享受扣除吗?

答:可以。无论婴幼儿在国内还是国外出生,其父母都可以享受扣除。

5. 享受3岁以下婴幼儿照护专项附加扣除的起算时间是什么?

答:从婴幼儿出生的当月至满3周岁的前一个月,纳税人可以享受这项专项附加扣除。比如:2022年5月出生的婴幼儿,一直到2025年4月,其父母都可以按规定享受此项专项附加扣除政策。

6. 3岁以下婴幼儿照护专项附加扣除分配方式在选定之后还可以变更吗?

答:3岁以下婴幼儿照护专项附加扣除,可以选择由父母一方扣除或者双方平摊扣除,选定扣除方式后在一个纳税年度内不能变更。

7. 有多个婴幼儿的父母,可以对不同的婴幼儿选择不同的扣除方式吗?

答:可以。有多个婴幼儿的父母,可以对不同的婴幼儿选择不同的扣除方式。即对婴幼儿甲可以选择由一方按照每月1000元的标准扣除,对婴幼儿乙可以选择由双方分别按照每月500元的标准扣除。

8. 对于存在重组情况的家庭而言,如何享受3岁以下婴幼儿照护专项附加扣除?

答:具体扣除方法由父母双方协商决定,一个孩子扣除总额不能超过每月1000元,扣除主体不能超过两人。